Россия на мировом рынке черных металлов

Общий обзор внутренних рынков черной металлургии России

Объемы производства и потребления продукции черной металлургии и динамика цен на нее в 2003 г. превзошли ожидания аналитиков.

По данным Международного института чугуна и стали, мировое производство сырой стали в 2003 г. достигло 962 млн т, при этом 5 крупнейших стран-производителей – Китай, Япония, США, Россия и Южная Корея – произвели 530 млн т, что составило 55 % от общемирового производства.

По данным World Steel Dynamics, рост видимого потребления металлопроката составил 5,9 % по сравнению с 2002 г.

В 2003 г. продолжился рост объемов производства металлопроката в мире и в России. Производство стального проката в России составило 51 млн т. Российские металлурги в настоящее время находятся в выгодном положении и стремятся максимально его использовать; рост видимого потребления проката внутри России и беспрецедентно высокие цены мирового рынка стали основными причинами высокой прибыльности отрасли. Вертикальная интеграция и относительная близость к источникам сырья позволяют российским металлургическим компаниям успешнее мировых конкурентов контролировать сырьевую составляющую себестоимости.

В2003 г. внутреннее потребление проката черных металлов по предварительным данным составило 26,2 млн т, что на 18 % выше уровня 2002 г. (22,2 млн т). Предложение отечественного проката составило 23,4 млн т и выросло по сравнению с 2002 г. почти на 3 млн т. Рост потребления проката вызван увеличением производства в машиностроении, строительстве, транспорте, топливно-энергетическом комплексе, а также благоприятным инвестиционным климатом.

Главную задачу при поставке продукции на внутренний рынок металлурги видят в повышении качества выпускаемой продукции, расширении ее сортамента, увеличении выпуска продукции с высокой добавленной стоимостью, в наиболее полном обеспечении требований металлопотребляющих отраслей экономики. Одним из путей достижения этой цели является подписание долгосрочных договоров между металлургическими предприятиями и металлопотребляющими отраслями на взаимовыгодных условиях. Так, между МПС России и Выксунским металлургическим заводом действует соглашение о поставках и разработке новых видов колесных пар на период до 2010 г.

С целью расширения внутреннего рынка высококачественного металла и повышения конкурентоспособности отечественных автомобилей металлурги тесно сотрудничают с автомобилестроителями в области расширения использования оцинкованного стального листа. Такое сотрудничество дало положительные результаты. По предварительным данным, рост внутреннего потребления оцинкованного проката составил 11 %.

Высокие темпы экономического роста в России ведут к увеличению спроса на продукцию черной металлургии, кроме того, российский рынок относится к немногочисленной группе национальных экономик, в которых рост экономики сопровождается опережающим ростом потребления стальной продукции. Последний год подтвердил правильность прогноза о том, что именно внутренний рынок становится все более важным фактором в развитии российской черной металлургии.

Наибольшей долей рынка по готовому прокату обладает ООО «Евраз-Холдинг» (около 26 %), затем следуют ОАО «ММК» (около 24 %), ОАО «Северсталь» (около 21 %) и ОАО «НЛМК» (около 1 %).

Масштабы развития черной металлургии и направления изменения структуры ее производства обусловлены объемом и сортаментной структурой спроса на металлопродукцию как на внутреннем, так и на внешнем рынке. При этом в перспективе будет превалировать фактор внутреннего потребления.

Динамика емкости внутреннего рынка металлопродукции обусловливается изменениями основных макроэкономических показателей: валового внутреннего продукта (ВВП) в экономике и его составной части – машиностроения и металлообработки, а также объемов капитальных вложений.

Основным условием увеличения емкости внутреннего рынка металлопродукции в перспективе является развитие металлопотребляющих отраслей экономики – прежде всего машиностроительного комплекса, включая оборонно-промышленный, а также рост инвестиций.

При прогнозировании спроса на металлопродукцию на внутреннем рынке России учитывалось влияние макроэкономической, финансовой, инвестиционной политики и изменений в структуре основных металлопотребляющих секторов. В соответствии с прогнозами динамики ВВП и продукции промышленности темпы прироста этих показателей в период до 2003 г. снизятся, и лишь начиная с 2004 г. ожидается постепенный рост темпов. Исходя из изменений макропоказателей и стратегии развития отдельных отраслей экономики в 2005 г. прогнозируется рост емкости внутреннего рынка черных металлов до 26, 5 млн т, то есть прирост металлопотребления по сравнению с 2000 г. составит 20,5 %. Прогнозируется рост потребления металлопродукции из черных металлов, направляемой на капитальное строительство, включая строительство новых магистральных газо- и нефтепроводов, дорожное строительство и на ремонтно-эксплуатационные нужды.

Региональная структура потребления металлопродукции из черных металлов не претерпит существенных изменений. В связи с изложенным в перспективе возрастет душевое потребление металлопродукции из черных металлов – до 186 кг/чел. в 2005 г. против 154 кг/чел. В настоящее время по этому показателю Россия по-прежнему значительно отстает от основных промышленно развитых стран.

Объем мировой торговли готовой металлопродукции их черных металлов составляет в настоящее время около 270 млн т. Начиная с 1999 г. Россия занимает первое место в мире по объемам экспортируемой продукции.

В перспективе можно ожидать сокращения поставок российской металлопродукции из черных металлов на внешние рынки, что вызвано не только торгово-экономическими ограничениями, но и вводом в эксплуатацию новых мощностей в странах, являющихся традиционно крупными нетто-импортерами и торговыми партнерами России (табл. 15).

Таблица 15

Итоги деятельности крупнейших сталелитейных компаний

|

Компания |

Производство проката в январе 2003 г., к январю 2002 г., % |

Прибыль в 2002 г., млрд. руб. |

Рентабельность по итогам 2002 г., %. |

|

Магнитогорский МК |

106,5 |

7,9 |

28,8 |

|

ОАО «Северсталь» |

114,5 |

8,2 |

34,5 |

|

Новолипецкий МК |

112,8 |

17,3 |

56,2 |

|

Нижнетагильский МК |

109,5 |

2,3 |

18,7 |

|

Западно-Сибирский МК |

95,1 |

0,8 |

15,4 |

|

«Мечел» |

112,7 |

0,5 |

15,6 |

|

«НОСТА» |

129,9 |

-1,6 |

-0,8 |

|

Оскольский ЭМК |

109,5 |

-0,5 |

17,9 |

Важное значение для роста спроса на отечественную металлопродукцию имеет существенное повышение ее качественной и ценовой конкурентоспособности. Преимущество будут иметь вертикально-интегрированные компании, обладающие тесными производственно-хозяйственными связями с металлопотребляющими предприятиями.

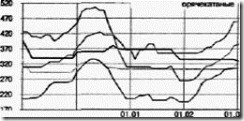

Рынку стального проката присущи явно выраженные ценовые колебания. Период среднесрочных колебаний – 4-5 лет (есть и длинные циклы) (см. рис. 2).

Рис. 1. Динамика ценовых колебаний по рынку стального проката

Локальный минимум цен прошлого среднесрочного цикла наблюдался в 1999 г., поэтому подъем рынка ожидался в конце 2003 г. Похоже, что именно такой сценарий развития и был положен в основу бюджетов многих сталелитейных компаний. Однако неожиданно для всех цены начали уверенно расти уже в прошлом году. Стало ясно, что новая волна пришла раньше, чем ее ожидали

Локальный минимум цен прошлого среднесрочного цикла наблюдался в 1999 г., поэтому подъем рынка ожидался в конце 2003 г. Похоже, что именно такой сценарий развития и был положен в основу бюджетов многих сталелитейных компаний. Однако неожиданно для всех цены начали уверенно расти уже в прошлом году. Стало ясно, что новая волна пришла раньше, чем ее ожидали

Основные проблемы черной металлургии: низкий технологический уровень; недостаточная концентрация, что приводит к узкому ассортименту, невозможность конкурировать по новым изделиям.

Консолидация для черной металлургии – необходимость. Малые и средние предприятия не могут быть конкурентоспособны на внешнем рынке, этим предприятиям трудно вызвать интерес серьезных инвесторов из-за крайне неудачного территориального расположения предприятий черной металлургии в России (удаленность от потребителей и сложность перевозок). На внутреннем рынке эти компании не могут конкурировать с крупными. Выход – союзы между предприятиями, у которых больше возможностей для интенсификации развития. В то же время государство должно поощрять укрупнения, но не допускать монополизацию, поскольку у монополии нет стимула повышать конкурентоспособность за счет повышения внутренней эффективности. Главные проблемы, которые затрудняют контроль за процессами монополизации, – сложность отслеживания контрактов в оффшорных зонах, проблема переплетения директоратов, фиктивные банкротства.

Ввиду экспортоориентированности и транснациональности как черной, так и цветной металлургии отрасль нуждается в поддержке государства. Что касается внешнеполитических задач, то для металлургии жизненно необходимо получение Россией рыночного статуса, усиление суверенного рейтинга России, вывод её из группы риска. Что касается внутренних проблем, то отрасль нуждается в предсказуемости тарифов естественных монополий. Еще один важный вопрос – страхование инвестиций. Российские компании должны экспортировать капитал, инвестировать в развитие, поэтому российским предприятиям нужна система страхования инвестиций – в какой-то мере, аналог ОПЕК.